|

ふるさと納税について 1 ふるさと納税のメリット → こちら 2 ふるさと納税の仕組み → こちら 3 ふるさと納税の注意ポイント → こちら |

1 ふるさとの納税のメリット

※ふるさと納税の仕組みはこちら

地方公共団体から見ると、納税者(税収)が増えるというメリットがあります。

で、あなたにとってもメリットがあるのです。

それは大きなくくりで、次の三つ。

・所得税が減額される。

・住民税が減額される。

・納税した地方公共団体から贈り物がもらえる。

ふるさと納税した金額は確定申告さえすれば、しっかり計算されます。2,000円の実質負担金はありますが、それ以上の価値のある「お土産」をもらえば、「払い損」とはならないのです。

イメージ(4万円ふるさと納税した場合の一例)

※以下詳しく書いているので、興味のある方はどうぞ。

<所得税が減額される理由>

ふるさと納税は所得税の寄付金控除にあたります。寄付した金額に応じて本来の税額から一定の金額が差し引かれるのです。ざっくり言うと、寄付した金額に応じて支払うべき税金が安くなります。

控除額の求め方は簡単です。「特定寄付金の合計額」と「総所得金額の40%相当額」を比べて低い金額から2,000円引いた金額が寄付金控除額となります。

実際に還付される金額、すなわち確定申告でリターンされる金額は寄付金控除額に所得税率を掛けた金額になります。

たとえば、所得税率10%の人が40,000円寄付した場合

(40,000円 - 2,000円)× 10%(所得税率) = 3,800円

上記の計算式の通り、確定申告で3,800円が還付されます。

所得税率については『No.2260 所得税の税率|所得税|国税庁』を参照ください。

<住民税が減額される理由>

ふるさと納税の目的は都会と田舎の税収格差を減らすことであるため、住民税の控除額はとても大きいです。

控除額の求め方は少しだけ複雑です。住民税の控除は基本分と特例分に分かれます。

先程の続きで計算します。(所得税率10%の人が40,000円寄付した場合)

基本分は…

(40,000円 - 2,000円)× 10%(住民税率) = 3,800円

特例分は…

(40,000円 - 2,000円)× (100% - 10%(住民税率) - 10%(所得税率)) = 30,400円

基本分と特例分を合わせると、

3,800円 + 30,400円 = 34,200円

住民税の控除額は34,200円となります。

一つ注意点があります。住民税は所得税と違って還付はありません。翌年分の住民税が減額されます。

<税金関係のまとめ>

所得税の控除額 3,800円、住民税の控除額 34,200円の合計は…

3,800円 + 34,200円 = 38,000円

38,000円となります。寄付金4万円に対して、38,000円分の税金が控除されます。

従って、実質2,000円で次に紹介する自治体からの特産品をゲットできることになります。

<自治体からの特産品>

自治体からの特産品は、ふるさと納税の最大の醍醐味です。なぜなら実質2,000円の負担金で地方の特産品をお取り寄せできるからです。お取り寄せする特産品に2,000円以上の価値があれば、実質収支はプラスとなります。

価値のある特産品であればあるほど、ふるさと納税で得したことになるのです。

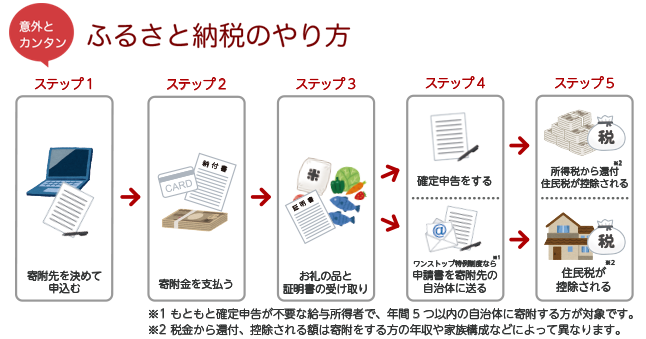

2 ふるさと納税の仕組み

一般的な流れは次の通りです。

引用元・ふるさとチョイス:furusato-tax.jp

(1)好きな自治体に寄付をする

(2)納付先自治体からお礼品と、寄付を証明する「受領書(寄附金受領証明書)」が送付される

(3)確定申告の手続きをすることにより、その年の所得税の還付&翌年の個人住民税の控除が受けられる

⇒寄付した分だけ税金が安くなる!実質的な自己負担額2,000円でOK!

なんです。とても簡単ですよね。

確定申告の不要なワンストップ特例制度もあります。

3 ふるさと納税の注意ポイント

(1)寄付金には上限がある。

ふるさと納税は「寄付をすればするほどお礼がもらえてお得♬」ではありません!

実質的な負担が2000円で済む寄付金額の上限は、収入(年収)・家族構成などによって異なるため要注意。

*控除上限額を超えてしまった場合、以降の寄付は「純粋な寄付」になり、全て自己負担となってしまいます・・。

自分がいくらまで寄付できるのか上限金額を知るために、「ふるさとチョイス」や「さとふる」などのサイトで必ず控除額シミュレーションをしましょう!

両サイトとも簡単な目安額から、源泉徴収票(確定申告書)を使ってより正確な控除額まで確認できますので、今すぐチェックしてみて下さいね。

(*控除額は実際に寄付を行った今年の収入・所得・控除によって算出されるので、算出された金額はあくまでも目安として考えて下さい。2000円の自己負担に収めるために算出額よりも若干低めの金額に抑えましょう)

(2)受領証明書を必ず保管して確定申告を忘れずに。

ふるさと納税のお得なメリットを受けるためには、確定申告を必ず行うこと!

税務署から「ふるさと納税の申告が遅れています」といった通知は一切来ませんので要注意です。

(3)ワンストップ特例制度の注意点

確定申告書提出が不要になるワンストップ特例制度では、以下の点に要注意!

- ・寄附をする度に、寄付先の自治体に「寄附金控除に係る申告特例申請書」・個人番号確認(マイナンバーカードORマイナンバー通知カード)および本人確認書類のコピーを郵送する

- ・寄付先自治体は「5か所」まで。6カ所以上に寄付した場合は確定申告が必要。1つの自治体に複数回・寄付をしたり、ポイント制を使って上手にやりくりするなど、限度額内で上手に寄付をしましょう。

- 医療費控除・住宅ローン控除をする予定がある方はワンストップ特例制度が使えないので注意!

(4)同一自治体への複数回の寄付に注意

「寄付は何度もOKだが、返礼品の送付は年1回だけ」とする自治体も多いので要注意!

「何度も寄付したけどお礼がもらえなかった・・」「知らなかった!!」と勿体ないことにならないよう、「年何度でもお礼あり」かどうかのチェックは忘れずに。

(5)人気返礼品はなくなることもあるので、注意

雑誌やネットで紹介されるような人気返礼品の場合、爆速で受付終了になることが多いため、受付再開をまめにチェックしましょう。

(6)受取日時を選べない

ネット通販とは違い、ふるさと納税では返礼品が送付される日時を選択することはできません。

肉・魚介類などの生鮮品が長期旅行中に届いたり、複数返礼品が一気に届く場合も・・。

一度に申し込み過ぎない・長期旅行から帰って申し込む・冷蔵庫の保管スペースを確保するなどの工夫をしましょう。

| 商品名 | ふるさと納税 |

|---|---|

| カテゴリ | ふるさと納税 |